A reforma tributária em curso no Brasil, materializada pela Lei Complementar nº 214/2025, trouxe mudanças significativas no sistema de tributação nacional, instituindo o Imposto sobre Bens e Serviços (IBS) e a Contribuição Social sobre Bens e Serviços (CBS). Dentre os diversos pontos em discussão, um tema de grande impacto para o setor editorial e tecnológico é a imunidade tributária na reforma tributária, especialmente em relação aos e-books e dispositivos e-readers.

Embora a Constituição Federal garanta imunidade tributária para livros, jornais, periódicos e o papel destinado à sua impressão, a extensão desse benefício para livros digitais e e-readers foi consolidada apenas por interpretação jurisprudencial do Supremo Tribunal Federal (STF). No entanto, a ausência de uma menção explícita na nova legislação tributária pode gerar incertezas.

A Imunidade Tributária e a Reforma Tributária

O artigo 9º da Lei Complementar nº 214/2025 reafirma a imunidade tributária para livros e periódicos, mas não menciona explicitamente os livros digitais (e-books) e seus dispositivos de leitura (e-readers). Esse silêncio legislativo contrasta com o entendimento consolidado pelo STF no Recurso Extraordinário 330.817/RJ, que reconheceu que a imunidade tributária prevista no artigo 150, inciso VI, alínea “d” da Constituição Federal também se aplica aos livros eletrônicos e aos equipamentos exclusivamente destinados à leitura desses materiais.

A reforma tributária busca simplificar o sistema e reduzir distorções, mas o fato de não abordar diretamente a imunidade dos e-books e e-readers levanta preocupações sobre possíveis interpretações restritivas por parte da administração tributária ou mesmo contestações judiciais.

Impactos Práticos para o Setor

A indefinição legislativa pode afetar negativamente o setor editorial e tecnológico, que depende da previsibilidade jurídica para planejar suas operações. Empresas que produzem ou comercializam e-books e e-readers podem se deparar com questionamentos sobre a aplicação da imunidade tributária, o que comprometeria a competitividade dos produtos digitais em relação às publicações impressas.

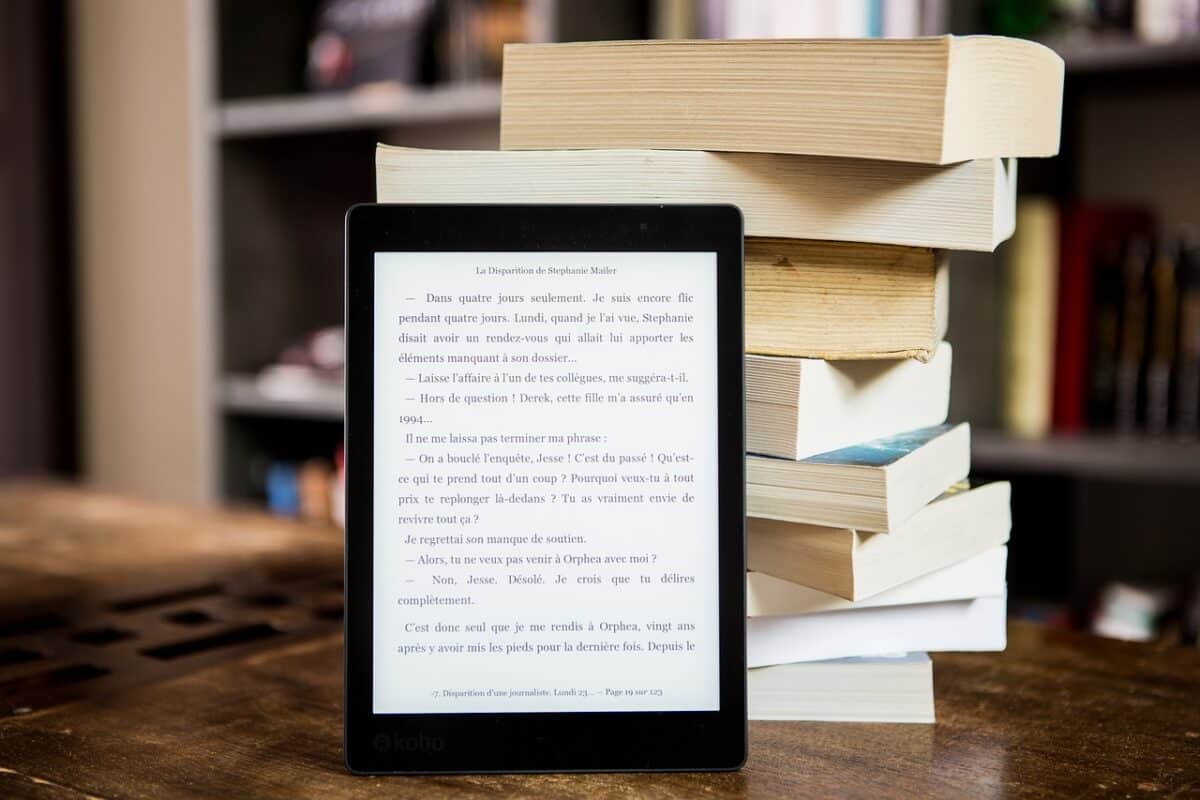

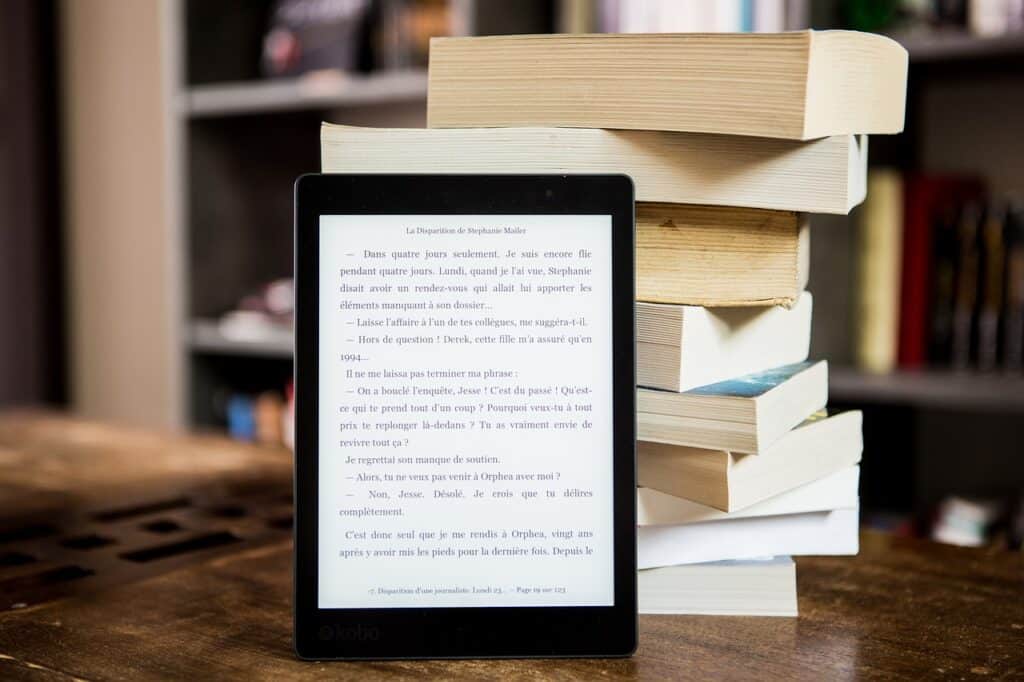

Exemplo Prático 1: Venda de E-Books

Imagine uma editora que comercializa tanto livros impressos quanto e-books. Antes da reforma tributária, a imunidade tributária para e-books estava garantida pela jurisprudência do STF. No entanto, com a nova legislação, a empresa pode enfrentar dificuldades em comprovar o direito à imunidade caso não haja regulamentação específica, gerando insegurança jurídica e possíveis litígios.

Exemplo Prático 2: Fabricantes de E-Readers

Um fabricante de dispositivos e-readers destinados exclusivamente à leitura de e-books também pode ser impactado. Apesar do entendimento do STF, a falta de previsão na Lei Complementar nº 214/2025 pode levar a interpretações restritivas, sujeitando esses dispositivos à tributação pelo IBS e CBS, comprometendo o acesso a tecnologias acessíveis e incentivando uma menor adoção de conteúdo digital no país.

Medidas para Garantir a Imunidade

Para assegurar que a imunidade tributária prevista na Constituição continue a ser aplicada aos e-books e e-readers, é essencial:

- Regulamentação Específica: Aprovação de normas complementares que explicitem a extensão da imunidade tributária a produtos digitais.

- Atuação do STF: Manutenção do entendimento jurisprudencial que assegure a aplicação da imunidade mesmo diante de omissões legislativas.

- Mobilização do Setor: As entidades representativas do setor editorial e tecnológico devem atuar junto aos órgãos governamentais para garantir a proteção dos seus direitos tributários.

Conclusão

A imunidade tributária na reforma tributária é um tema essencial para assegurar a democratização do acesso à informação e à tecnologia no Brasil. A definição clara sobre a aplicação desse benefício a e-books e e-readers é indispensável para evitar retrocessos e garantir a competitividade do setor no mercado digital. Acompanhamento jurídico e diálogo com as autoridades são fundamentais para assegurar que a imunidade tributária continue a cumprir seu papel constitucional.

Siga-nos em nossas redes sociais:

Conteúdos em destaque:

- Saiba como recuperar contribuição destinada à terceiros (Sistema S) – clique aqui;

- Como recuperar PIS e COFINS de fretes de produtos para exportação – clique aqui.

Outros conteúdos do blog que podem te interessar:

- Impostos sobre uma transportadora de cargas – clique aqui

- Entenda os fretes sobre o transporte rodoviário de cargas – clique aqui.

- ICMS sobre o frete de cargas – clique aqui.

- Como calcular o ICMS sobre o frete de cargas – clique aqui.

- Como economizar tempo e dinheiro com gestão de impostos – clique aqui.

- Alíquota IRPJ e CSLL para transportadoras do lucro presumido – clique aqui.

- PIS e COFINS para transportadoras do Lucro Real – Clique aqui.